Aquela noção de valor do dinheiro no tempo, de que um Real hoje é preferível ao invés de um Real amanhã, é algo simples mas poderoso. Assim, através dessa premissa, se dá um dos processos de valuation mais famosos e utilizado, o fluxo de caixa descontado.

Para o DFC (discounted cash flow), o principio básico é que o valor de um ativo é representado pelo valor dos fluxos de caixa que serão gerados no futuro, nos termos de hoje.

Por que fluxo de caixa “descontando”?

De acordo com o princípio do valor do dinheiro no tempo, fluxos do futuro valem menos nos termos de hoje. Segundo Damodaran, o papa do valuation, existem três porquês para o fluxo de caixa no futuro valer menos do que um fluxo de caixa similar nos dias de hoje:

- Pessoas preferem consumir hoje, do que consumir no futuro.

- A inflação corrói seu poder de compra ao longo do tempo, logo R$1 nos termos de hoje valerá menos amanhã.

- Um fluxo de caixa prometido para o futuro pode não ocorrer. Este é o risco da espera.

Assim, o processo pelo qual o valor do fluxo de caixa é ajustado para refletir esses fatores se chama desconto de fluxo de caixa, e a magnitude desses fatores se chama taxa de desconto. Caso você ainda não domine o processo de de entender o valor do dinheiro no tempo, comece por aqui.

Então, de acordo com a proposição do fluxo de caixa descontado, o valor de um ativo é representado pelos fluxo de caixa futuro esperados ao longo de sua vida, e o quanto incerto eles parecem para o investidor. Logo, você tende a pagar mais por fluxos maiores e mais certos de ocorrerem, do que fluxos menores e mais incertos.

cálculo do Valor intrínseco

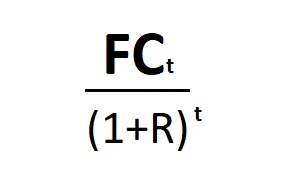

Descontar um fluxo de caixa é simples, basta dividir ele pela soma de 1 mais a taxa de desconto, elevados ao tempo. O mesmo você já verificou no artigo sobre valor presente, a ideia é a mesma. Sobre taxa de desconto, não se preocupe, iremos ver mais a diante, mas você poderá iniciar aqui.

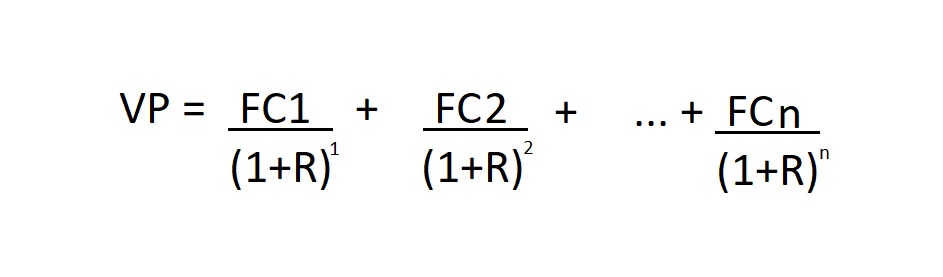

Certo, você já sabe descontar um fluxo, mas lembra que o valor de uma empresa não é somente um único fluxo de caixa. O valor de um ativo – o valor intrínseco – é formado pelos seus fluxos de caixa ao longo de sua vida. Logo o valor é o somatório dos fluxos de caixa – todos trazidos a valor presente. Assim, podemos formular essa frase da seguinte forma:

Sendo FC o fluxo de caixa, R a taxa de desconto, n o ano do último fluxo de caixa.

Mas, pera aí! Esse ativo parece ter vida finita, e eu não computei nada além dos fluxos de caixa durante n períodos. Assim sendo, temos duas possibilidade: vender ou segurar – para que fique eternamente gerando caixa pra mim. Aliás, segundo Warren Buffett, essa é a grande diferença de um ativo listado em bolsa de valores para títulos de dívida – como o Tesouro.

Então, preciso descobrir qual o valor disso?

Sim! Estamos agora falando do Valor Terminal do ativo.

Valor terminal

Como visto, após calcular os fluxos de caixa existem duas formas de encarar o “fim” do ativo – valor terminal – sendo uma dela vendendo – valor de liquidação – a outra segurando e recebendo a geração de caixa quando ativo está estável – valor na perpetuidade.

Valor de liquidação – um último fluxo

No caso de liquidação do ativo, você considera que está se desfazendo dele, que a empresa irá encerrar suas atividades, vendendo seus ativos e pagando seus passivos. Por exemplo, considere a minha loja de sucos e os fluxos de caixa abaixo.

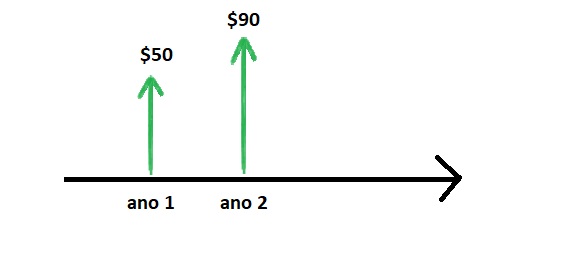

Além disso, considere que minha loja produz $50 no primeiro ano, $90 no segundo. Considere também que existe um investimento livre de risco – que paga 5%a.a, ao qual eu adicionei 5% como prêmio – totalizando 10% de taxa de desconto. Assim, trazendo a valor presente, esses fluxos valeriam:

Somatório FC = 50 + 90 (1+0.1)¹ (1+0.1)² Somatório FC = 45,45 + 74,38 Somatório FC = 119,83

Certo, R$119,83 é o valor presente desses fluxos. Porém, eles precisam considerar também a liquidação, ou seja, a venda do patrimônio – um último fluxo de caixa. Meu investimento foi de R$500 – que será considerado como o valor de liquidação (que ocorrerá no mesmo ano do último fluxo de caixa). Então o valor da minha loja é o somatório do fluxo de caixa que eu trouxe a valor presente, mais o valor de liquidação (também trazido a valor presente, usando desconto).

Valor presente da loja = somatório FC + Valor liquidação

(1+0.1)²

Valor presente da loja = 119,83 + 413,22

Valor presente da loja = R$533,05

Então, minha empresa teria como valor intrínseco R$533, na data de hoje. Parece que está valendo a pena meu investimento de R$500, pois é um valor menor do que seus fluxos de caixa futuro previstos, quando trazidos a valor presente – o valor intrínseco da minha loja – no caso de liquidação no segundo ano.

Fluxo de caixa na perpetuidade – geração eterna de caixa

Na segunda abordagem, você considera que você irá segurar o ativo e ele seguirá gerando o fluxo de caixa, para sempre. Nessa segunda abordagem, você considera que chegará um ponto que não haverá grande diferença nos fluxos, pois a taxa de crescimento será estável a partir dali. Esse ponto se chama perpetuidade.

Perpetuidade então é o ponto quando os fluxos de caixa da empresa amadureceram e acontecem de forma regular, em intervalos de tempos. Logo, o Valor Terminal é calculado trazendo os fluxos de caixa da perpetuidade a valor presente. Assim, o valor terminal – valor presente da perpetuidade – se dá pela fórmula:

Sendo R a taxa de desconto, g a taxa de crescimento na perpetuidade e FC o fluxo de caixa no ano em que ocorre a perpetuidade. Sendo assim, no caso da minha fábrica de sucos, eu consideraria que ela não cresceria – taxa de crescimento de 0%a.a. – na perpetuidade e que o fluxo de caixa no ano que entraria na perpetuidade seria R$90. Logo:

1) Valor terminal (perpetuidade) VT = 90 (0.10 - 0.00) VT = 90/ 0.10 VT = 900 2)Trazendo o valor terminal a valor presente: VT = 900 (1 + 0.10)² VT = 743,80 3)Somando com fluxos anteriores Valor presente da loja = 119,83 + 743,80 Valor presente da loja = R$863,63

Então, minha empresa teria como valor intrínseco R$863,63, na data de hoje, caso eu não considere a liquidação dela e siga gerando esses fluxos de caixa na perpetuidade. Parece que também está valendo a pena meu investimento de R$500, pois é um valor menor do que seus fluxos de caixa futuro previstos, quando trazidos a valor presente – o valor intrínseco da minha loja – no caso de liquidação no segundo ano.

Conclusão

Embora o conceito para avaliação de investimentos seja relativamente simples, e mesmo sendo amplamente utilizado, ele precisa inúmeros cuidados importantes na hora de projetar esses fluxos futuros, pois qualquer excesso pode levar a valores exorbitantes. Como exemplo, uma taxa de crescimento alta durante a fase de perpetuidade poderia levar ao aumento excessivo ao valor intrínseco da minha loja, algo indesejado.

Todas as premissas utilizadas em valuation dependem do ponto de vista de quem realiza ele, pois além de não ser um processo livre de erros, é altamente sensível aos vieses de quem realiza. Lembre-se, valuation não é uma ciência exata!

Nos próximos posts trarei de qual fluxo de caixa usar, como calcular taxa de desconto e alguns valuations de empresas reais da bolsa de valores.

Belo texto, Impaciente !

Tema complexo exposto de maneira descomplicada, gostei dos exemplos.

Muito bom!

Gostaria que fizesse um post que mostrasse quais contas deve-se levar em consideração na hora de saber o fluxo de caixa livre da empresa. Abraço!

Fluxo de caixa livre a conta é simples: FCO – FCI