Quando se começa a estudar uma empresa, um dos temas mais importantes – e pra mim é sempre o primeiro – é entender a estrutura de capital da empresa. Logo, você vai ter uma ideia de como aquele negócio se financia, e por fim descobrir se a forma com que ela mantém sua composição de dívida é saudável. Mas mais do que isso, é importante determinar o custo de capital para a empresa.

Para que você entenda o custo de capital, é importante estar ciente que ele se divide em dois tipos: capital de terceiro e próprio. Esses dois são importantíssimos e indispensáveis para que você possa fazer o cálculo do custo médio ponderado de capital, o famoso WACC. Com o WACC (weight average cost of capital) você tem a capacidade de analisar o custo da dívida com o retorno dos investimentos feitos pela empresa – que de modo geral se utiliza o ROIC.

O que é o custo do capital de terceiros – kt?

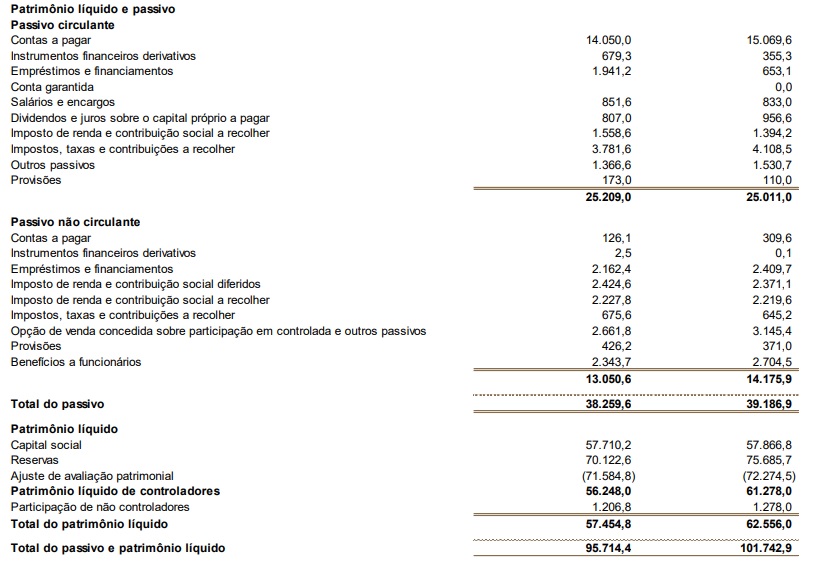

Como você sabe, o capital de terceiros – a dívida bruta – é composto pelos financiamentos e empréstimos de longo prazo. Para que você encontre, você deve olhar o balanço patrimonial. Porém, o capital de terceiros não é exatamente o mesmo que o custo dele para empresa.

O custo desse capital nada mais é que o juros da dívida, dividido por ela. Então, para descobrir o custo de capital de terceiros, também conhecido pela sigla ke, você deve calcular quanto a empresa tem pago de juros e dividir pelo total da dívida. Por fim, lembre-se que o custo de terceiros reduz a quantidade de imposto pago pela empresa, devido ao pagamento de jurso. Então existe a vantagem tributária. A formula então fica assim:

kt = (juros / Dívida Bruta) x (1- alíquota IR)

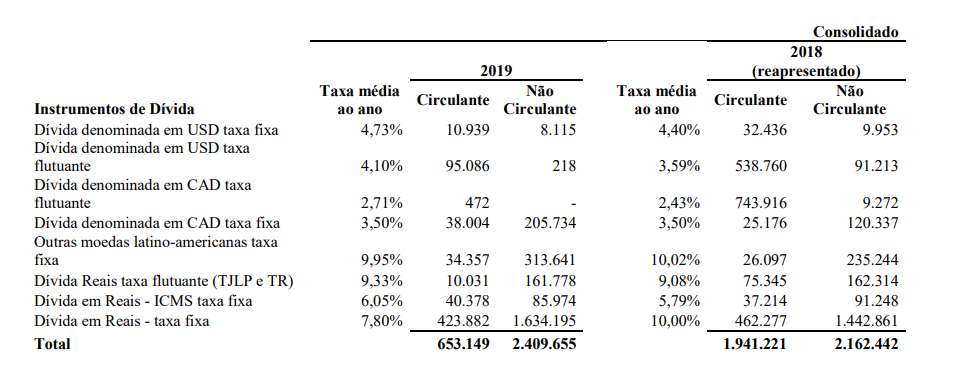

Outra forma de entender o custo de capital de terceiros é olhar nas demonstrações financeiras da empresa. Pegue as dívidas e faça uma média ponderada de quanto seria pago. Abaixo, por exemplo, temos a demonstração da composição da dívida e o juros pago por ela. Assim, seria só pegar o consolidado e calcular de forma ponderada as taxas médias da dívida ao ano.

O que é o custo de capital próprio – Ke?

Os recursos dos sócios ou acionistas, geralmente conhecido como patrimônio líquido ou Equity, representam o capital próprio – Cp. Diferentemente do recurso de terceiros que tem um custo explícito, aqui o cálculo é mais sublime. O custo do capital próprio (Ke) é entendido como o retorno mínimo que os sócios ou acionistas exigem como remuneração para aceitarem o risco de investirem na empresa.

Então, o custo de capital próprio é uma espécie de tradeoff – quanto de retorno eu espero para que seja interessante investir na empresa e qual qualidade da empresa. Geralmente, para que se chegue a uma valor, se utiliza ativo livres de riscos e adiciona-se um prêmio – chamado de prêmio de risco. Então a fórmula fica assim:

Ke = Taxa Livre de Risco + Prêmio de Risco

Assim sendo, de modo geral se pega o título do tesouro mais longo e se adiciona o prêmio de risco, conforme o risco da empresa em questão. Bom, com o intuito que eu explique melhor será necessário um post inteiro falando sobre isso, ou, quem sabe até um video no Youtube – o tópico é tão grande,

Como calcular o custo médio ponderado?

Custo médio ponderado, conhecido como WACC, representa a média de custo do capital da empresa. Assim sendo, já com o Ke e Kt (ou ainda Kd) calculados, basta pegar o balanço patrimonial e olhar para o passivo. Em primeiro lugar, calcule a proporção de cada capital dentro do passivo da empresa:

Capital total = Dívida bruta + Patrimônio Líquido porcentagem capital terceiros = Dívida bruta / Capital total porcentagem capital próprio = Patrimônio Líquido / Capital total

Em seguida:

WACC = Ke x porcentagem capital próprio + Kt x porcentagem capital terceiros

Exemplo

Minha empresa tem R$100 de dívida e R$100 de capital próprio. Dessa dívida, pago 5%a.a. para o banco. Esses 5% são o custo do capital de terceiros (Kt).

Agora preciso descobrir o custo do capital próprio, olhando para um ativo livre de risco. O Tesouro mais longo está pagando IPCA + 4,39% – vou considerar sendo algo em torno de 6%a.a. ao adicionar a inflação. Supondo que eu queira um retorno de 50% maior que o ativo livre de risco, meu custo de capital próprio seria 9%.

Sendo assim, temos:

Ke = 9% Kt = 5% porcentagem capital terceiros = 50% porcentagem capital próprio = 50%

Então, por consequência tenho:

WACC = Ke * porcentagem capital próprio + Kt * porcentagem capital terceiros WACC = 9% * 0.5 + 5% * 0.5 WACC = 4.75%

Qual melhor?

Idealmente, quanto mais a empresa conseguir crescer o patrimônio e gerar lucro com capital próprio, melhor. Porém, quando o custo médio do capital é menor do que o custo da dívida, a empresa possui capacidade de tomar dinheiro emprestado e gerar mais riqueza.

Empresas que conseguem transformar um forte lucro operacional (EBITDA) em fluxo de caixa operacional (e Fluxo de caixa livre) com facilidade, são verdadeiras máquinas de imprimir dinheiro. Além disso, dívidas de terceiro possuem o benefício fiscal – você não irá pagar imposto sobre ele – e isso faz com que muitas empresas usem para financiarem a operação. As elétricas e empresas de celulose são alguns exemplo – embora o primeiro tipo seja bem menos arriscado e tenha um fluxo de caixa mais previsível.

Além disso, do ponto de vista de risco, o capital próprio é muito mais arriscado. Os credores não correm o risco do operacional da empresa não funcionar e deixarem de ser remunerado, diferente do que acontece com os sócios. Se você pegar uma DRE, perceberá que os sócios são os últimos a serem remunerados – lucro líquido– enquanto o resultado financeiro vem primeiro – onde fica o pagamento de dívidas.

Então, sempre compare o WACC com ROIC para saber se sua empresa está investindo em projetos que estejam realmente gerando valor para você. Porém, lembre-se que às vezes projetos custam a realmente gerarem valor, e isso pode manter o ROIC temporariamente baixo. Assunto para uma próxima.

Uma Dúvida que tenho é o seguinte: De onde tiro a alícota de IR que cada empresa paga? Tem em alguma demonstração financeira?

Se for sobre WACC tem algumas formas que eu uso. Você pode olhar isso na DRE e fazer uma média histórica ou assumir algo fixo (34% de modo geral, ou próximo disso) que geralmente é o que faço.