O capital de terceiros – a dívida bruta – é de extrema importância para análise de um empresa. Ele é composto pelos financiamentos e empréstimos de longo prazo. Para que você encontre, você deve olhar o balanço patrimonial.

Depois de entender o que é uma dívida bruta e quando é interessante uma empresa ter dívida ou não, é hora de analisar ela mais a fundo. Para isso, vamos olhar alguns indicadores muito importantes, que eu costumo usar na minha análise.

Índice de endividamento e estrutura de capital

- Varia amplamente entre setores

- A capacidade de aumentar esse índice dependente do nível de previsibilidade do lucro/receita

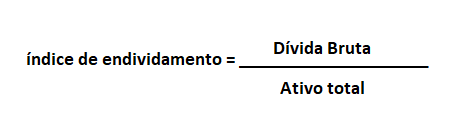

índice de endividamento usando ativo total

O índice de endividamento, também conhecido como debt ratio, é um indicador que mede o grau de alavancagem de uma empresa. Então, o indicador de dívida é calculado através da divisão da dívida total pelos ativos totais.

fonte: autor

Eu geralmente interpreto esse indicador como sendo o quanto a empresa alavanca o balanço, se financiando com capital de terceiros. É um bom índice para olhar junto com a geração de caixa e lucro, para dar uma ideia de risco de dívida e entender se essa dívida está gerando resultado para o acionista.

Vale lembrar que uma estrutura de capital que usa muito dinheiro de terceiro não necessariamente representa algo ruim. Dessa forma, temos o exemplo de algumas elétricas, que possuem nível de endividamento alto em relação o “aceitável”. Mas, devido à alta previsibilidade das receitas, isso não costuma ser ruim.

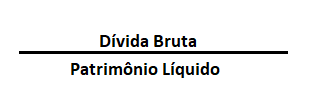

índice de endividamento usando Patrimônio líquido

Eu confesso que prefiro olhar a estrutura de capital através da divisão da Dívida Bruta e o Patrimônio líquido, ao invés da fórmula anterior. Assim eu consigo entender o quanto a empresa usa de capital de terceiro, em relação ao capital próprio. Acabei me acostumando a usar esse indicador, e sigo usando.

fonte: autor

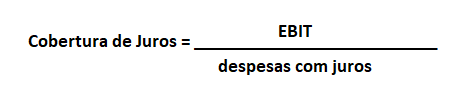

índice de Cobertura de juros

O índice de cobertura de juros é um indicador que compara o impacto da dívida e com a lucratividade da empresa. Dessa forma, é usado para observar a facilidade com que uma empresa pode pagar juros sobre suas dívidas.

Para calcular o índice de cobertura de juros você deve dividir o lucro de uma empresa antes de juros e impostos – também conhecido como EBIT – pelos pagamentos de juros da empresa devidos no mesmo período.

fonte: autor

Eu considero esse indicador como sendo algo que me mostra a dificuldade atual da empresa em dar conta de pagar os juros da dívida. Quanto melhor esse número, mais fácil é para o negócio pagar o juros. Mas, vale lembrar que só pagar o juros não adianta, é preciso olhar para o risco da dívida em si, com o próximo indicador.

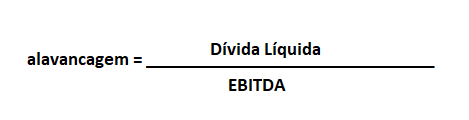

índice de Alavancagem

É um dos indicadores mais usados por analistas – e u não vou negar, uso muito também. Esse indicador mostra o quanto uma empresa está alavancada, em relação ao seu lucro operacional. Assim, esse indicador também pode ser olhado como sendo o número de anos que a empresa levaria para pagar a sua dívida líquida usando o lucro da sua operação.

fonte: autor

Em média, acredito que esse número é saudável quando abaixo de 2 (e no máximo 3). Porém, de novo, como dito nos indicadores acima, lembre que muitas empresas tem um lucro bastante previsível e conseguem se alavancar de forma saudável, mesmo tendo esse índice alto.

Porém, uma alavancagem muito grande pode indicar que a empresa está em uma situação difícil. Num cenário assim, a empresa pode passar por maus momento, se a dívida ficou grande demais em relação à capacidade de pagamento dela própria – além dos juros.

Índices de liquidez

Você pode se perguntar: “E se a empresa ficar parada por causa do COVID-19 e tiver que pagar todos seus passivos circulantes?”. Isso é o que a solvência de caixa e a liquidez seca tentam ajudar a responder.

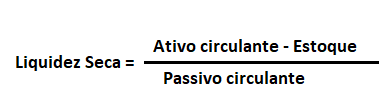

Liquidez Seca

Em situações de stress, como uma baixa na demanda, nem sempre a empresa pode contar com liquidez em seus estoques. A pandemia do COVID-19 é um exemplo, muita gente ficou com estoque parado, sem poder transformar ele em grana.

Então a liquidez seca conta apenas com caixa, recebíveis e outros ativos circulantes que não se incluam na categoria “estoque”. Assim, o indicador mostra o quanto de grana a empresa teria, se contasse com todos os ativos circulantes (menos o estoque) para pagar suas obrigações.

fonte: autor

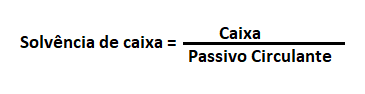

Solvência de Caixa

Mais profundo que a liquidez seca, esse indicador foca em mostra o quanto de caixa a empresa tem para arcar com suas obrigações de curto prazo. Ele se preocupa em isolar o caixa, porque é o ativo com maior liquidez disponível para uma empresa.

fonte: autor

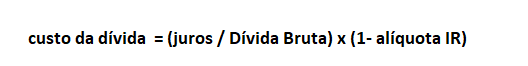

Custo da dívida

O capital de terceiros não é exatamente o mesmo que o custo dele para empresa. Então é preciso olhar para os juros para que você entenda o custo real desse capital. Esse número é bastante importante, porque pode ser comparado com o retorno da empresa para determinar se há destruição ou criação de valor ao longo do tempo.

fonte: autor

Para um entendimento completo sobre custo de capital de terceiros, confira esse post.