Recentemente estava navegando pela internet e vi alguns comentários sobre “A elétrica mais barata da bolsa”, falando sobre a EDP Brasil. Achei interessante, mas também pensei como a gente acaba confuso olhando só os indicadores, sem raciocinar sobre eles. Assim, terminamos por ser enganados por eles – ou melhor dizendo, indicadores não enganam, a gente é que se engana.

Caso de estudo – EDP x Engie

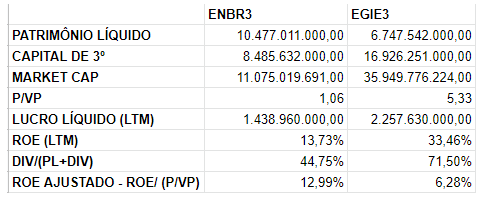

O ROE é um indicador clássico de rentabilidade do capital do acionista, mas ele pode te enganar. Para mostrar isso peguei imagine o caso da EDP Brasil e da Engie Brasil Energia. Pelo Status Invest você chega aos seguintes dados:

A partir daí é possível reparar que o ROE da Engie é quase 3 vezes mais alto que o da EDP, enquanto que o valor do P/VP da EDP é 4x menor do que o da Engie. Nesse ponto, se você for alguém que olha só indicadores, provavelmente chegará à duas conclusões: EDP tá mais barata, porém a Engie é mais eficiente.

Será?

Como o ROE vai te enganar

O ROE vai te enganar porque a estrutura de capital da empresa vai passar batida – e ela importa muito na avaliação. Eu aproveitei o mesmo quadro e coloquei a divisão do Patrimônio líquido pelo total investido (capital próprio + dívida bruta). Repara que na EDP 44% da forma como a empresa se financia é dívida com terceiros, enquanto na Engie esse capital de terceiros equivale a 71% do total investido na companhia.

De posse dessa informação você precisa entender o cálculo do ROE:

RoE = Lucro líquido / Patrimônio líquido (capital próprio)

O ROE não leva em conta o capital de terceiros na conta. Você até pode tentar ajustar – como eu fiz na tabela com ROE ajustado à estrutura de capital – mas ele também vai te enganar, pois em nenhum momento consideramos:

- crescimento das receitas e lucro.

- custo da dívida.

- projetos com capital investido, mas não operacionais.

Esse último item faz o ROIC também ser menos útil do que poderia. Isso porque muitos projetos podem estar estão em fase de maturação ou não operacionais, complicando o uso da métrica. Ouch!

Mas calma, não precisa sofrer em busca de um número perfeito. Ainda é muito válido você observar os dois primeiros itens de forma qualitativa para entender se a estrutura de capital mais agressiva tem se traduzido em crescimento maior do que uma estrutura mais conservadora.

Para outras limitações do ROE confira esse post anterior.

Como o P/VP vai te enganar

Se você leu o caso do ROE, essa aqui é facinho. Se o capital próprio da Engie é 1/3 da estrutura que ela usa pra se financiar, mas você, de certa forma, compra a estrutura de capital toda – e isso inclui dívida e patrimônio líquido. Você pode ajustar essa conta também para tornar mais justa a comparação.

Confesso que não é uma métrica que costumo usar muito, embora tenha usado quando comprei uma construtora em Março de 2020, já que o Preço patrimonial tende a ser próximo ao custo de construção de imóveis ( ainda mais quando a dívida é pequena ou o caixa é líquido).

Conclusão

Então, quando você coloca uma lupa nos indicadores você começa a ter consciência que a procura por um número mágico não existe. É importante entender eles de forma ampla – e olhar para empresa vários ângulos.

Investir pode parecer fácil quando se descobre os indicadores, mas você precisa achar divertido investigar esses números mais a fundo e entender a empresa. Pelo que tenho aprendido na prática, aí mora um grande segredo para fazer dinheiro.

44% é a porcentagem de capital próprio e não da dívida de terceiro. Isso muda todo o raciocínio.

opa! verdade, estava incorreto o nome do indicador. Obrigado!